年底的基金市场,科创100ETF“卷到飞起”。

备受关注的第二批科创100ETF募集情况新鲜出炉。公告显示,第二批3只科创100ETF合计募集规模超过55亿,其中单只最高募资规模更是逼近39亿元,创目前科创100ETF单只募资最高纪录,也是这个四季度募集最好的权益基金。

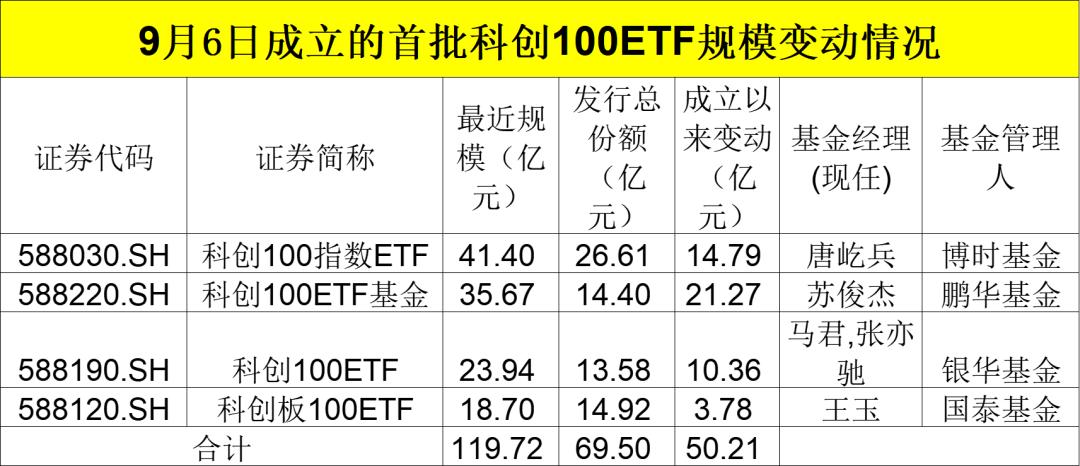

科创板块近期热度居高不下,首批4只科创板100ETF上市以来备受青睐,规模大幅增长,整体已逼近120亿。

不少业内人士表示,近期市场反弹之下,资金青睐科创板块的高成长风格。科创100ETF进一步挖掘科创板细分领域投资机会,是投资者分享我国经济高质量发展、科技创新、产业结构升级红利的重要工具。

第二批科创100ETF,合计募资55亿元

距首批上证科创100ETF上市不足两个月,来自易方达、华夏、华泰柏瑞三家指数巨头的第二批科创100ETF于10月24日集体获得证监会批复,并于10月30日正式发售。

经过为期五个交易日的发行后,3只科创100ETF已于11月3日顺利结束募集。根据基金合同生效公告,第二批科创100ETF合计募集规模55.07亿元。

公告显示,华夏科创100ETF募集期间净认购金额38.95亿元,是此次3只科创100ETF中募资规模位居第一的产品,“吸金”能力凸显;华泰柏瑞科创100ETF获得10.59亿元资金认购;易方达科创100ETF首发募集资金为5.53亿元。

从有效认购总户数来看,华夏依然以43996户居首,将助力更多投资者分享我国科技创新与产业结构升级的时代红利。

作为继科创50后的科创板第二只宽基指数,聚焦中小硬科技“小巨人”的科创100指数自8月初发布以来便备受投资者关注。相比第一批产品,此次“入局”科创100ETF的均是公募业内指数投资领域的“重磅玩家”,因此其产品募资情况备受关注。

今年9月6日,国泰、银华、博时、鹏华旗下首批4只科创100ETF成立,5个交易日内合计募资规模约69.5亿元,平均单只募资17亿元左右。对比来看,第二批科创200ETF平均发行规模则为18亿以上,较首批产品而言稳中有增,在目前较为平淡的新基金销售市场也属不错的发行成绩。

就单只产品来看,第二批科创100ETF单只最高募资规模接近39亿元,超过首批产品中以26.61亿净认购金额位居第一的博时上证科创板100ETF。

“科创100ETF着眼于长期,代表具有高成长潜力的长远布局方向。首发成立只是开始,未来产品的发展情况,需要更加精细化的管理,场内流动性更好,跟踪误差较小的产品更能赢得市场认可。”深圳一位公募人士说道,未来会有更多科创100ETF成立,为投资者提供分享“硬科技”公司成长红利的投资利器。

首批科创100ETF规模激增,已逼近120亿

第二批科创100ETF热销的同时,首批发行的科创100ETF规模也激增之中。

(数据来源:Wind 数据截至日为11月7日)

中国基金报记者发现,首批4只科创100ETF自9月15日上市以来,11月7日的最新规模已逼近120亿元,达到119.72亿元。相较4只产品合计发行69.5亿元的规模,已经增长了50.21亿元,幅度达到72%。

具体来看,即使算上第二批科创100ETF的规模,目前暂时博时科创100ETF在全部科创100ETF中规模最大,达到41.4亿元。而鹏华旗下科创100ETF,规模也达到35.67亿元,相较成立规模增长了21.27亿元,幅度高达148%。

从近期科创100ETF表现来看,受益于科创100指数走强,近期4只ETF的成交量均明显放大,整体价格也在走高,市场热度较高。

业内人士表示,科创100ETF为投资者参与科创板投资提供了更多的选择,而近期科创板指数有所表现,因此引发市场关注,投资者对科技创新方向的投资热情也较高。此外,目前不少头部基金公司积极发力科创100指数赛道,竞争非常激烈,从各大券商等渠道等都可以看到相关宣传攻势,也促使这一产品火爆加剧。

还有人士表示,近期市场筑底迹象明显,随着美债收益率自高位回落,以及人民币汇率的逐渐走强,贯穿十月的全球股市调整均告一段落,外资机构对A股的边际情绪已经改善,短期市场值得期待。因此,也引来不少投资者借道ETF加紧布局,也促进了此类ETF的热销。

值得一提的是,目前4只科创100ETF联接基金正在发行,或继续给市场带来增量资金。鹏华科创100ETF联接基金在10月23日起正式发行;而博时基金、银华基金、国泰基金旗下科创100ETF联接基金于10月26日起正式发行,这意味着场外投资者也可以通过银行、三方销售等渠道购买,借“基”布局高科技产业。

指数有望迎来快速成长期

在公募投资人士看来,上证科创板100指数有望迎来快速成长期,当前科创100ETF具备良好配置价值。

鹏华科创100ETF基金经理苏俊杰判断,当前市场正处于磨底阶段,经济基本面已经逐步好转,稳增长与防风险政策也在不断发力,人民币汇率较强韧性的背后也是对中国经济预期的改善,市场下行风险已经相对有限。在市场探底期和回升的第一阶段,估值压缩程度较大的宽基品种具有赔率和胜率双高的特点,值得在底部区域加大配置。

苏俊杰认为,无论是从估值指标、量价指标还是技术形态来看,科创板均处于底部区域并呈现探底回升的态势。而科创板的重要行业如电子、生物医药等均出现积极变化甚至周期性拐点,周期性力量有望带动整个板块不断向上。而未来市场情绪和微观流动性的好转将带来科创板块和成长风格更大的共振。

博时基金指数与量化投资部投资总监赵云阳表示,科创100指数作为科创板第二只宽基指数,是科创板的“新抓手”,与科创50指数共同构成了上证科创板规模指数系列,是重要的市场行情判断指标之一。科创100指数和相应ETF产品的推出,标志着中国资本市场迈向高质量发展的新里程碑,为科创企业的成长提供更广阔的资本舞台。

在长期投资价值角度方面,赵云阳指出,科创100指数研发投入强度高,2022年研发费用占营收比重超过10%,有望支撑未来业绩的高增长,有利于助力科创板市场的长期健康发展,助力更多投资者分享我国科技创新与产业结构升级的时代红利。

科创100指数的成份股所处的行业大多为发展空间广阔的战略新兴产业。当前,科创100指数整体研发强度处于市场前列,未来随着指数成份股逐步将创新投入转化为实际生产力,指数亦有望迎来快速成长期。

而关于科创100指数的配置时机问题,博时科创板100ETF指数基金经理唐屹兵表示,基本面上科创100指数未来2年有望保持较高的业绩成长性;市场方面,当前股价和估值也均处于相对低位。

再加上前期一系列重磅政策的相继推出,他认为市场的政策底已逐步明确。所以从基本面、市场和政策三个维度综合分析,当前科创100ETF具备良好配置价值。

本文来自微信公众号“中国基金报”(ID:chinafundnews),作者:方丽 张燕北