【编者按】水星旗舰FOF由金斧子创始人兼CEO张开兴担任总负责人,结合金斧子团队近10年来的一二级市场产业链的深度研究经验,专注挖掘可持续性投资机会,帮您做“最恰当的价值投资”。水星旗舰FOF以“定性为纲”的正确价值观精选优秀的基金管理人,时刻保持对宏观、行业、估值、风格、个股的深刻洞察,努力争取在对的时间帮助客户配置正逢其时的大白马、小白马、黑马等各具特色的价值投资基金。最后,为投资者获得“长期业绩可喜、中期风险分散、短期业绩可期”的“价值投资指数级”投资机会。

核心结论:

一、时间“明白”:经济共振复苏+风险偏好修复的窗口期

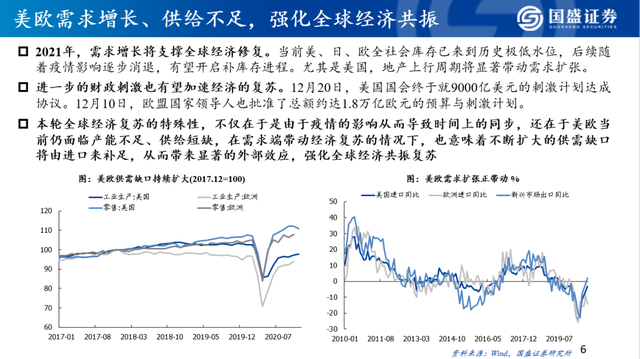

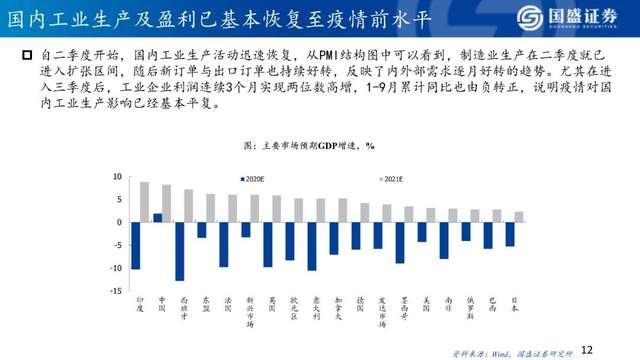

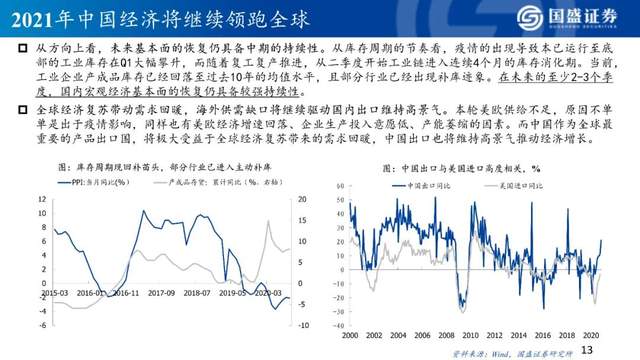

1、全球经济迎来共振式复苏的窗口。疫情是导致本轮全球经济同步、严重受创的核心原因,也是拖累经济复苏的最大制约因素。当前,新冠疫苗研发顺利并已开始启动注射,后续全球疫情有望边际改善,随着各国大规模的财政、货币刺激接连落地,复工复产推进之下全球经济逐渐从深坑中爬出。美欧需求增长、供给不足,不断扩大的供需缺口也将由进口来补足,从而带来显著的外部效应,强化全球经济共振复苏。

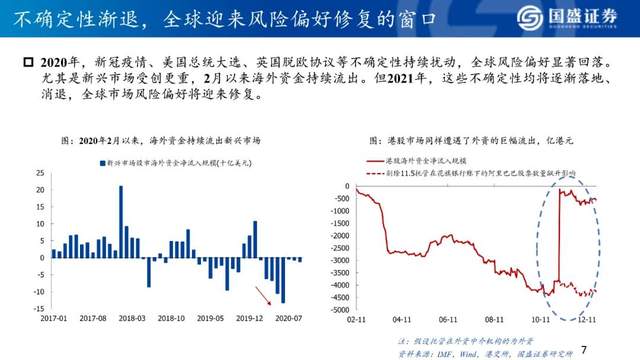

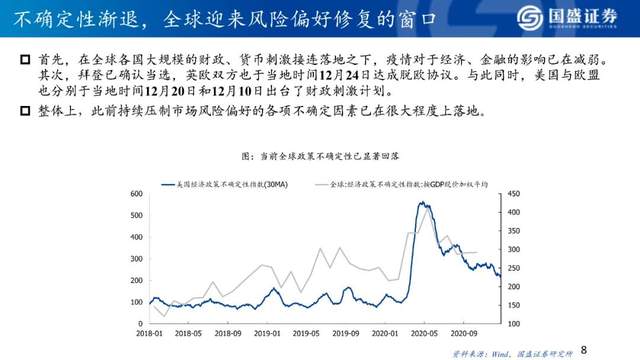

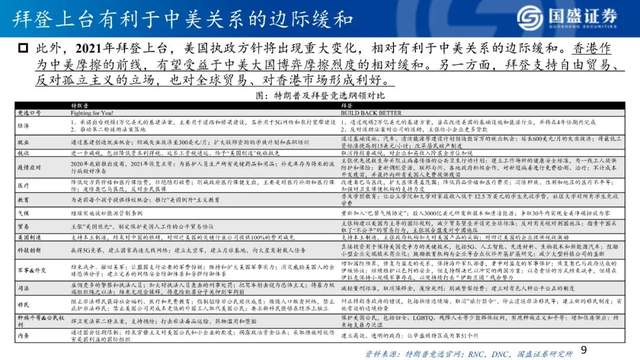

2、不确定性渐退,全球迎来风险偏好修复的窗口。2020年,新冠疫情、美国总统大选、英国脱欧协议等不确定性持续扰动,全球风险偏好显著回落。但2021年,这些不确定性均将逐渐落地、消退,全球市场风险偏好将迎来修复。

二、逻辑“明白”:背靠中国大陆、估值洼地、人民币升值、指数改革、南下资金加速抢夺定价权

1、背靠中国大陆,基本面领跑全球。随着近年来不断有国内优秀的企业赴港上市,以及原来已在港股上市的企业不断壮大,基本面根植于中国经济的港股上市公司市值权重持续提升,2021年,在疫情影响很难迅速消除、全球经济复苏动力较弱的情况下,港股市场依托中国经济,基本面将领跑全球。

2、估值全球洼地,性价比凸显。纵向对比看,即便在疫情冲击下盈利显著恶化估值抬升,当前恒生综指14.9倍的PE估值,仍不算很高。横向对比看,当前港股估值也处在主要市场靠后水平,仅略高于俄罗斯、印尼等市场,性价比凸显。与此同时,从恒生AH股溢价指数来看,当前AH溢价也已处于历史较高水平。

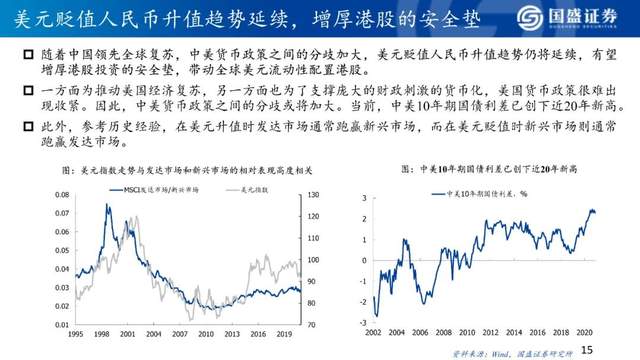

3、美元贬值人民币升值趋势延续,增厚全球流动性投资港股的安全垫。随着中国领先全球复苏,中美货币政策之间的分歧加大,美元贬值人民币升值趋势仍将延续,有望增厚港股投资的安全垫,带动全球美元流动性配置港股。

4、拥抱新经济,指数层面也在适应变革。近年来随着国内经济加速转型升级,以及阿里、京东、美团等国内优秀企业在香港上市,港股市场的行业结构已发生了深刻的变化。当前,港股指数层面的改革已在推进。加速拥抱新经济,有望提振以恒生指数为代表的港股指数未来表现。

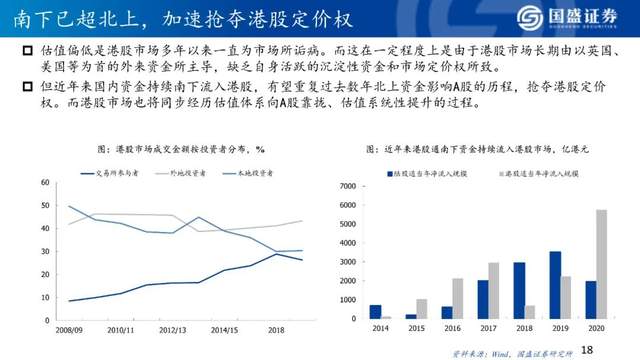

5、南下已超北上,加速抢夺港股定价权。2020年港股通参与的交易已占到港股市场总成交额18%左右。而根据我们的测算,2020年来自中国内地的资金占港股市场总成交金额的比重将提升至15%左右,占到港股外资资金比重的1/3以上。国内资金持续南下流入港股,有望重复过去数年北上资金影响A股的历程,抢夺港股定价权。

三、结构“明白”:科技巨头+价值龙头

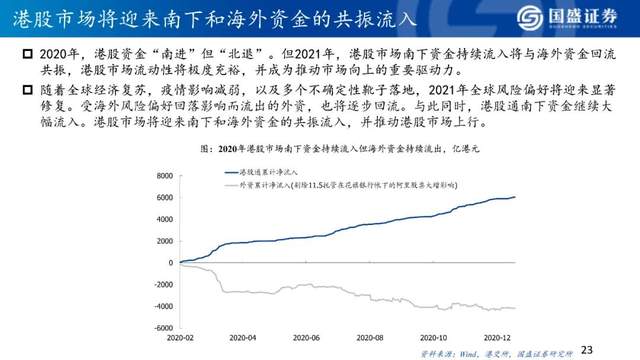

1、南下和外资抢筹的港股科技龙头。2020年,港股资金“南进”但“北退”。但2021年,港股市场南下资金持续流入将与海外资金回流共振,港股市场流动性将极度充裕,并成为推动市场向上的重要驱动力。作为南下和海外资金最青睐的板块,港股科技龙头将极大受益于南下和海外资金的共振流入、抢筹。

2、“便宜就是硬道理”,关注港股低估值、高性价比的金融地产龙头。2019年至今,港股表现整体落后于A股。当前,AH溢价已处于2010年以来历史最高位。纵观过去历次AH溢价走阔的历程,大多是由于A股相对港股的超涨。然而本轮有所不同,本轮AH溢价走阔在很大程度上是由于港股市场的弱势乃至超跌。后续,随着港股市场新一轮牛市开启,港股估值也将加速修复。尤其是H股中,已出现了一批安全边际较高,且AH溢价较大的金融地产周期龙头。

作者:张启尧

来源:国盛策略

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。