大家好,我是海豚君!

美东时间11月9日美股盘后,游戏引擎龙头Unity发布了2023年三季度业绩。Unity当期业绩本身除了Create收入有明显的miss导致整体收入略不及预期外,利润端因为控费,则明显超了预期。

但从盘后下杀12%的跌幅也可以知道,市场对这份财报很不满意——原因在于,前瞻性指标低迷、管理层未给指引带来的前景预期悲观。除此之外,管理层动荡不安、高管财报前的巨额减持,也给股价蒙上了阴影。

自新收费政策出台后,Unity似乎就开始陷入“混乱”,虽然及时调整,但三季度的业绩和二季度宛若完全不同的两家公司。二季度中一些前瞻性指标还不错,意味着短期增长应该并无太大问题,甚至还可以有惊喜。但三季度实际表现并非如此,尤其是Create业务。再加上Q3的前瞻性指标透露出短期更多的压力,说明问题就出现在三季度,管理层一通骚操作导致存量客户的流失,以及加大了新拓客户的难度。

目前新收费政策虽然在一些细节做了调整,但开发商仍有抱怨,导致Create的短期增长有压力。管理层问题上,在Unity的新掌舵人确定之前(James M. Whitehurst只是暂时代任CEO),可能混沌期还会持续,所以也不能避免一些高管继续不厚道地甩卖股票。

总之,在市场最迷茫的时期,Unity的新管理层反而给不出明确的业绩指标,这无疑加大了市场对Unity的前景疑虑,继而造成Unity从中长期看估值明显偏低(我们认为Unity的产品竞争力仍然较高,短期客户的不满会逐步消化)的状态下仍然能够有如此大抛售惩罚。

目前盘后的价格逼近我们的保守预期估值,但短期业绩的逆风也很可能继续拖累股价表现(不考虑炒AI、VR情绪的时期),除非电话会上管理层给出了一个相对明确或稍显积极的指引。

以下为详细分析

一、Unity业务基本介绍

披露结构大调整:当下业绩并入了IronSource经营情况,因此只看同比增速相对失真,并且由于细分业务的划分范围也进行了调整,因此加大了往期可比的难度。

新的披露结构下,分部业务从原来的三个(Create、Operate、战略)浓缩成两个(Create、Grow)。

新的Create解决方案包含了原先Create下的产品(游戏主引擎)外,还加入了原先确认在Operate中的UGS收入(Unity Game Service:针对游戏公司的全链条解决方案,帮助解决游戏开发、发行、获客运营的一揽子方案)、原Strategy的收入;

而Grow解决方案包含了原Operate中的广告业务,以及合并IronSource的营销(Aura、Luna)和游戏发行服务(Supersonic)。

收入贡献分布来源于游戏开发主引擎的席位订阅收入,和负责撮合竞价的广告平台收入、游戏发行收入等。

1、从Unity的过去几年的业务结构来看,虽然Unity声名鹊起在于其在手游开发引擎市场的绝对垄断,但实际上Create解决方案业务对整体收入的贡献率并不是最高的。并且随着激励广告游戏的加速增长,Grow(Operate)的广告收入也迅速攀升,对Unity的收入,尤其是利润的支撑作用更大。

2、回顾Unity过去两年的业绩,Create收入基本保持在一个30%-50%的增速水平,符合一个发展相对稳态的SaaS平台表现,即用户渗透率达到阶段天花板,但粘性高续签率有保障,每年创收增长靠用户使用更多的工具软件或者是平台提价效应。

对于SaaS平台来说,经历过拓客期之后的稳态期,利润率不断提升,平台价值也会兑现。这也是Unity的中长期逻辑之一。

3、目前Unity虽然经营亏损还相对较大,主要源于主引擎的变现率相比同行较低,Create的利润模型还未跑起来,而在近几年公司又不断增加对非游戏领域的投入扩展。

4、在主业领域还未盈利之前,就毫不手软的为新市场投钱,Unity这是提前挖掘自己的新增长动力,这在管理层的几次讲话中也提及,公司当下的战略重点是抢占更多的市场。但也同时带来了市场对盈利模型、公司现金流的担忧。

5、与IronSource合并是基于中长期逻辑,一方面可以给Unity补足游戏产业链中的发行环节的能力和资源(偏超休闲游戏),赚更多游戏流水的分成,另一方面则有助于Unity扩大在独立游戏工作室中的使用渗透率,有助于在元宇宙“掘金”时代,Unity的“铲子”影响力得以发挥。

二、掉入负增长,Create意外失速

Unity三季度实现总营收544亿美元,同比增长69%,剔除合并IronSource的影响,同比增长近8%。整体营收虽然在指引区间,但略低于市场预期。而让市场更失望的是,问题出在了Create身上。

三季度Create收入同比下降0.15%,打破了上季度增速回暖的趋势,让人颇感意外。虽然从前瞻性指标(净扩张率、剩余履行合同、年花10万以上的大客户数量)来看,上季度并未显示出短期会有明显的滑坡。由此说明,问题主要出现在三季度期间。

公司对Create增长承压的解释为:UGS高基数、中国地区游戏政策限制、减少专业服务。减少专业服务的影响能够理解,毕竟这个从年初Q1就开始说了,同比基数的影响还没完全消化。但“中国地区游戏政策限制”这个理由有点牵强,从2022年4月恢复版号批复开始,虽然偶尔会遇到断发月份,但整体上批复节奏是稳定的,因此行业对政策预期也不会发生很大的变化,这显然不能作为Create承压的原因。

换句话说,二季度的前瞻性指标也并未反应出中国游戏行业政策也很大的变化,因此海豚君仍然倾向于认为,新收费政策短期对Unity的口碑造成了一些影响,也让一些游戏开发商选择切换替代品。

因此在这种时刻,市场非常需要管理层能够给出一个相对明确的蓝图和方向。但Unity这次却破天荒的未给出Q4指引,理由是新收费政策的变现效果尚不清晰,因此无法给出预测数字,这通操作无疑加大了市场的顾虑。

既然公司没有给出指引区间,那我们只能看一些指标来做一个方向性判断:

1.Net expansion rate

三季度净扩张率没有稳住,继续加速下滑至102%,这个指标往往代表的是过去12个月老用户的付费增长情况,因为是12个月的平均增速,因此当期这个数字持续下滑意味着当期的表现更差。

2. TTM>10万美金的大客户数量

三季度大客户数也出现了环比减少,从二季度的1330减少了6家至1324。要么是老客户流失加快,要么是新客户渗透变慢,但在游戏市场明显转好的当下,Unity的这种情况显然很不乐观。

3. 剩余履约合同额/递延收入

三季度整体剩余履约合同额(RPO)5.66亿,相比上季度的6.24亿也出现了下滑。其中主要减少的事长期RPO,但短期合同环比也没有增加多少。由此说明,三季度新增的合同并不多,而是消耗存量的合同额,随时间从长期转向短期而已。

那么Unity的短期增长前景不佳,是行业导致的吗?显然不是,至少不是游戏市场。

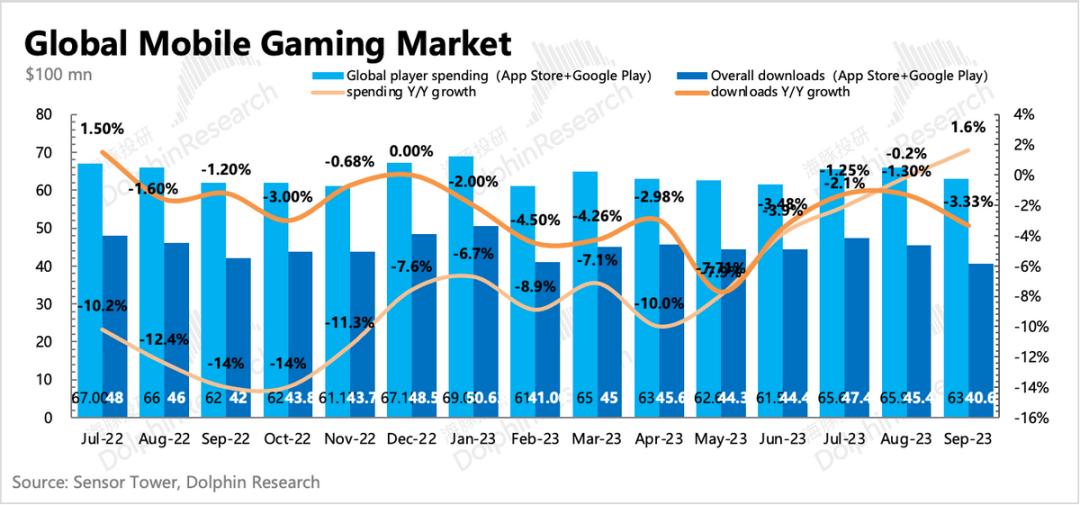

从下图全球手游市场的表现来看,行业如我们年初预期的那样,正在经历回暖,无论是中国区还是其他地区。

虽然9月全球手游下载量又掉头向下,与付费流水的变化方向相反,确实说明了一些问题,比如新游戏可能不多,市场回暖主要是老游戏的表现,这趋势如果继续持续,主要会对Create的拓客是有一定影响。但在三季度的前两月7-8月,下载量还是向好的趋势,并且从往年来看,下载量一直波动较大。但Create的历史收入也并未出现这个季度这么大的波动。

因此海豚君仍然倾向于认为,是9月推出的新收费政策改变了一些客户对开发引擎的选择。

三、控费挤利润,只能聊以慰藉

三季度利润端表现可能是唯一值得拿出来庆祝的,但在收入这么拉胯下,这样通过控费来压出来的利润,只能安慰一些坚定持有的长期投资者,毕竟利润在当下很重要,但不是最重要的。

Unity三季度GAAP经营亏损5.2亿,亏损率收敛了12pct,其中研发费用对费用收费起主要作用,其次是销售费用。从SBC来看,研发费用可能主要是研发人员的支出减少带来。销售费用则可能与裁员没太大关系,大概率与市场推广支出减少有关。

剔除掉所有的员工股权激励支出,三季度Non-GAAP的经营利润率达到了24%,超出上季度给的指引区间17%~18%。

此外,根据之前的调研信息,公司后续还有进一步缩减SBC的计划,因此每年的股权稀释比例,有望从往年的5%下降到2%-3%。三季报中,管理层指引Q4末包含潜在稀释股权的整体股份4.8亿(较Q2给的指引4.88亿略微下降),同比仅有1.24%的增幅,比之前预期的2-3%还要低了。这对中小股东来说,增加了一些友好度。

四、现金流问题不大,也不是当下关注重点

利润端改善,公司的自由现金流继续增加,但因为本期加大了投资、偿还了一些债务,因此持有现金额环比下降,截至三季度末Unity账上有现金+投资大约15.2亿,环比减少了1.3亿。

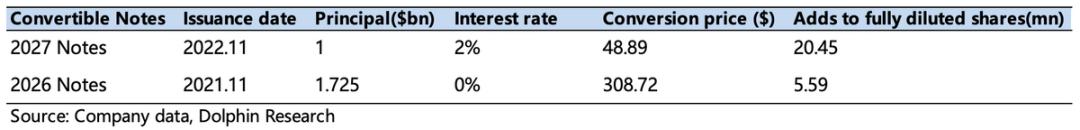

公司无有息债务,融资都是靠直接增发股票,或者发行可转债。目前主要是2021年发行的,面额17.25亿,2026年到期的可转债因为转股价格太高股性基本消失,可能到期需要偿还。

但由于公司自由现金流已经转正,后续有望继续积累现金,因此暂时不用特别紧张潜在融资风险,对于中小投资者来说,Unity至暗期何时结束,收入上是否能恢复高增长更加重要。

本文来自微信公众号“长桥海豚投研”(ID:haituntouyan),作者:海豚君